文/刘胜军 中欧陆家嘴国际金融研究院执行副院长 本文编辑/彭晓云

对经济增速下滑的原因做出准确判断,才能预见未来趋势,并采取合理的政策应对。中国经济现在面临的挑战与过去有很大不同,不是短期冲击,而是长期转型,必须适应新常态。本文分析新常态之下的经济增长新动力、“中高速”增长合理区间及如何避免系统性风险,以更准确地认识新常态。

自2010年以来,中国经济增速持续下滑,到2014年底,这种探底过程仍未结束。中国作为世界第二大经济体,中国经济走势成为影响全球经济格局的重大变量,引发海内外高度关注。

对经济增速下滑的原因做出准确判断,才能预见未来趋势,并采取合理的政策应对。当前一个社会共识是:中国经济现在面临的挑战与过去有很大不同,不是短期冲击,而是长期转型,必须适应新常态。2014年12月中央经济工作会议提出,“认识新常态,适应新常态,引领新常态,是当前和今后一个时期我国经济发展的大逻辑”。

中国经济减速的原因

从表面看,中国经济减速是2008年美国金融危机和欧债危机的外部冲击。有观点认为“2010年第一季度以来经济增长速度下滑,是由国际外部性、周期性的原因造成,不是中国体制、机制内因造成”。这种看法有一定“表面逻辑合理性”:毕竟经济减速在时间上与2008年美国金融危机是巧合的。循着这样的逻辑,“四万亿”刺激思路可以理解:以短期的财政扩张来冲销外部冲击,从而保持经济增速稳定。

但这种判断低估了挑战的复杂性:欧美金融危机只是导火线,揭开了中国经济增长模式的缺陷。即便没有这场危机,中国经济的调整和转型也不可避免。中国经济本应在欧美金融危机之前就开始转型调整,但被拖延了。欧美金融危机使得中国的转型无法再拖下去。可以说,“四万亿”刺激不仅无法奏效,还带来了比较严重的后遗症,就是因为对形势的误判:以为只是短期冲击,其实是经济增长模式转型的长期挑战。

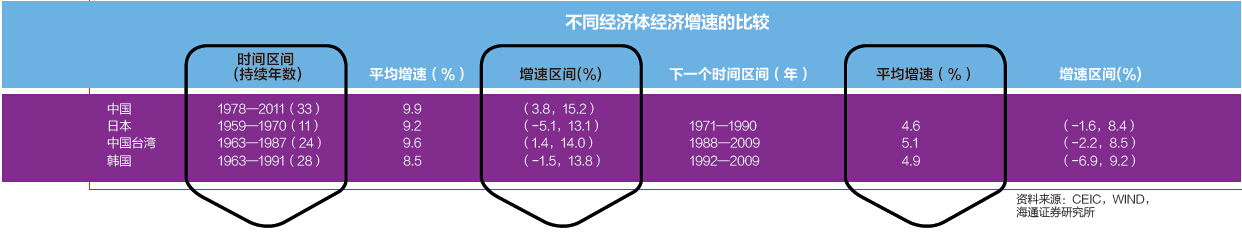

过去35年中国经济平均保持了9.8%的高速增长,这打破了日本、韩国、中国台湾等经济体的高增长时间纪录。但中国的经济增长模式存在内在的局限性,随着时间推移,显得越来越不可持续。

中国经济增长模式

要理解当前经济转型的深刻挑战,起点是分析现行的经济增长模式。中国经济增长模式可概括为“政府主导下的投资驱动模式”,其特征:一是以高投资作为经济增长的主要动力;二是通过低估生产要素价格刺激投资;三是政府保留了对经济活动的强大控制权和资源支配权;四是政治经济一体化,即各级政府以经济增长为核心任务,“国内生产总值(GDP)崇拜”。

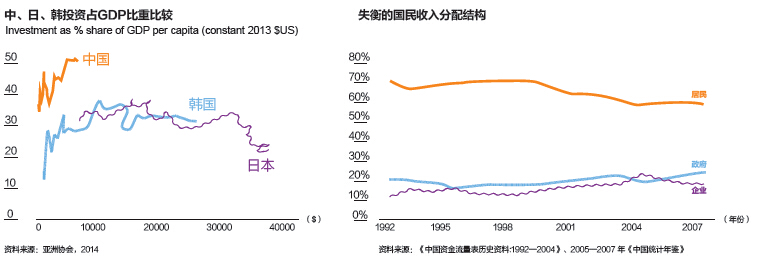

首先,中国的投资率不断攀升。最近几年保持在50%左右,不仅远高于欧美发达国家(15%~30%)的水平,也高于“砸锅炼钢”的大跃进时期(42.8%)。即使在日本、韩国经济腾飞阶段,其投资率也没有超过35%。全世界除了中国以外最大的20个经济体的平均投资率,大概是中国的一半。中国如此高的投资率,形成了巨大产能。在2008年金融危机之前,快速增长的出口消化了大量产能。在后危机时代,产能过剩便不可避免地浮出水面。

其次,生产要素价格低估。生产要素(土地、劳动力、资金、环境)是企业的成本。因此,压低生产要素价格有助于刺激投资。目前,中国的生产要素均存在显著低估:地方政府在招商引资中可以把土地免费赠送给企业;中国劳动力成本只有德国的十分之一;中国的环境污染几近“免费”;2004—2012年中国一年期银行存款实际利率平均为负,首次公开募股(IPO)市盈率高企。这种扭曲的成本优势,成为推动投资高涨的燃料。

再次,大政府。1990—2012年间,中国财政收入增长38.9倍(其中中央财收增加55.6倍)。同期GDP总量仅增加了26.6倍,而城镇居民可支配收入与农村居民人均纯收入只分别增加15.3倍和10.5倍。2014年上半年,政府收入占GDP比重达到惊人的44%。与税收占GDP比重较高的北欧国家大力投入社会保障不同,中国的财政支出主要用于投资性支出,包括“铁公机”、楼堂馆所、形象工程等。在反腐风暴之下,不少地方政府的豪华办公楼闲置不用,就是这一“投资大跃进”时代的见证。

最后,“GDP主义”。在层层政绩考核之下,各级政府展开了GDP锦标赛。由于司法不独立,地方政府可以将法治边缘化以“大干快上”搞GDP。于是我们看到了此起彼伏的征地拆迁纠纷、环境污染。

实践证明,现行的增长模式在创造举世瞩目经济成就的同时,其代价亦是沉重的。这一模式的不平衡、不协调、不可持续已经成为社会共识。

向何处去?

面对错综复杂的经济局面,以习近平同志为核心的党中央

对经济形势做出了清醒判断,即中国经济处于经济增长速度换挡期、结构调整阵痛期、前期刺激政策消化期的“三期叠加”。2014年5月习近平将中国经济特征进一步提炼为“新常态”,并在11月亚太经合组织(APEC)会议上总结了新常态三大特点:经济增长速度从高速增长转为中高速增长,经济结构不断优化升级,增长动力从要素驱动、投资驱动转向创新驱动。

新常态的提出,其最大意义在于宣示经济转型的长期性和不可避免性。“新”通常是个积极、正面的词汇。但新常态中所蕴含的风险不容小觑。要准确把握新常态,需要深入分析三个问题:第一,新常态之下的“中高速”究竟是在什么样的合理区间?第二,新常态之下的经济增长需要依赖哪些新动力?第三,如何在转入新常态的过程中避免系统性风险?

中高速的合理区间是多少?

就新常态而言,最受关注的是速度问题。林毅夫乐观地认为,“中国经济在未来20年仍有潜力保持年增长8%的速度”。中共中央政策研究室原副主任郑新立也声称,“7%~8%的经济增速可以保持到2030年”。

林毅夫的逻辑是基于“2008年我国人均收入是美国21%,相当于1951年日本、1977年韩国与美国的差距。日韩实现了20年每年7%~9%增长。因此中国未来20年有年均8%的潜力。”这样的简单类比缺乏说服力。不能忽视的三个问题是:第一,中国经济体量已居世界第二,与当年日本不可同日而语。经济体量越大实现高增长越困难;第二,中国已高速增长35年,而当年日本刚从二战恢复;第三,中国的环境、腐败、房价泡沫等制约因素远非当年日本所能想象。中国更类似于1990年的日本,而非1951年的日本。

合理增速的标准是什么?从尊重经济规律的角度出发,合理增速取决于潜在增长率,而潜在增长率又受到体制变革、人口红利、环境资源瓶颈、外部需求等诸多因素影响。根据大多数学者的研究,中国从现在到2020年的潜在增长率在6%~7%之间。能否达到潜在增长率,很大程度上取决于体制改革进展。

在讨论中国经济的合理速度时,应该考量几个因素:(1)欧美经济的去杠杆化是一个长期过程,特别是欧洲经济的去杠杆化刚真正开始。此外,国内制造业成本的持续攀升也将削弱出口竞争力;(2)中国过去35年的高增长严重透支了环境资源,其对经济增速亦将产生负面影响;(3)地方政府债务高企,消化这些地方融资平台债务亦将耗费时日,在此期间地方政府推动投资也将力不从心;(4)占固定资产投资25%的房地产已现疲态,房地产行业一旦衰退,对经济具有广泛的带动效应;(5)实体经济在高杠杆和高产能双重压力之下,已步入痛苦的调整期和风险释放期。

从积极因素分析,尽管消费、创新和城镇化有望带来新的增长点,但这些动力的释放,无一例外依赖于全面的体制改革,而体制改革的复杂性和长期性,决定了改革红利释放的缓慢性。并且,从国际经验来看,消费、创新和城镇化也难以达至与投资驱动模式相媲美的高增速。

综上所述,中国经济很有可能也和其他经济体的转型经验类似,告别高增长之后,逐步步入5%左右的中速增长。亚洲开发银行预测,2011—2020年中国经济增速6.1%,2021—2030年降至5.0%。

结合日本、韩国、中国台湾从高速向中高速过渡的经验数据来看,5%左右的增速是一个相对稳定的新常态。当然,这并非主张我国经济较快调整到5%左右,因为经济增速的过快下滑可能引发经济金融风险。决策者应一方面加快改革红利释放,另一方面也不必对经济增速持续下滑过度担忧,要合理引导社会预期。

新常态下的新动力

如果说过去十年的增长动力主要来自投资、出口、人口红利、房地产等因素,这些动力如今都已经进入下降通道。新常态下的增长应该实现增长动力的切换,逐步培育新的增长引擎。

第一,创新。研究表明,创新是现代经济增长最主要的动力。1909—1949年美国经济增长中创新的贡献高达87.5%。对中国这样一个大国而言,创新的重要性更是不言而喻,创新是通向可持续的不二路径。创新不仅是技术,更包括商业模式创新。

第二,消费。中国以投资驱动的增长模式,也导致国民收入分配结构的失衡,居民收入占比持续降低,进而导致消费占比的降低。假定未来几年净出口为0或负数(考虑到欧美去杠杆的长期影响),提升消费是化解产能过剩的唯一出路。

第三,城镇化。与其他中等收入水平国家相比,中国的城镇化率只有53%,户籍标准的城镇化率只有35%,这是一个“幸运空间”。大力促进城镇化,不仅可以带来基础设施、住房、医疗、养老、教育领域的海量投资,也是解决“三农问题”的根本出路。推进城镇化,不是政府造城,而是让市场力量自发地推动。政府的任务是:第一,逐步降低城镇化的户籍壁垒;第二,完善城镇化的基础设施与社会保障体系,避免“贫民窟”之类的城市病。

如何避免转型中的风险?

由于当前的转型是“被延误”的转型,目前已经积累了相当多的风险因素,特别是实体经济部门负债率过高、产能过剩现象普遍。

高负债。据标准普尔数据,2014年中国企业债务余额将达14.2万亿美元,占预期名义GDP的135%左右,而同期美国企业债务余额13.1万亿美元,只占预期名义GDP的75%左右。与美国去杠杆主要发生在家庭部门不同,中国去杠杆的焦点是实体经济部门,这无疑会对经济增长带来更大冲击。

产能过剩。目前中国不少行业产能利用率只有70%左右。2014年8月底工业产成品库存达3.7万亿元,创历史新高,同比增15.6%,比上年同期高10个百分点。先要去库存,然后去产能,这是一个巨大挑战。

从国际经验来看,大多数国家在去杠杆、去产能的过程中发生了严重的金融危机,甚至经济危机。2014年8月以来孱弱的经济数据表明,中国实体经济存在硬着陆的风险。中国能否平稳转型、避免系统性风险,是极大考验。

笔者建议:第一,加快收入分配体制改革,提升消费能力,化解产能过剩;第二,将金融改革作为重点,消除利率双轨制,放弃IPO审批,鼓励民营银行和互联网金融,提升金融体系有效配置资源能力,减少金融扭曲;第三,大力推进政府简政放权,给市场以创业和创新的自由空间;第四,在努力让“改革成为最大红利”的同时,货币政策与财政政策必须保持足够的“灵活性”,能够快速反应,防范系统性风险的爆发;第五,在不发生系统性风险的前提下,允许市场机制淘汰“僵尸企业”,这是转型不可避免的阵痛。

转型期的特点在于:改革红利的释放与过去积累风险的释放之间的赛跑。在这样的特殊时期,“刺激”作为一种应变手段应该保留。但是切记,刺激的唯一目的是为改革赢得时间。更重要的是,必须认识到,传统的“铁公机”刺激,对于解决实体经济高负债、高产能效果甚微。

靠财政花钱的刺激方法,不仅低效而且易滋生腐败。未来的刺激应该以减税为主,通过减税来刺激消费、化解产能过剩。减税既是刺激,更是改革,可以取得提振经济信心、扩大消费、化解产能过剩、宣示改革诚意等一石数鸟之效。1980年美国总统里根上台后,面对美国经济困局,果断将公司所得税、个人所得税减税30%,帮助美国经济走出了困境。中国如今面临类似的政策机遇。

刚刚闭幕的中央经济工作会议非常精辟地阐释了“通往新常态之路”:“化解以高杠杆和泡沫化为主要特征的各类风险将持续一段时间……全面刺激政策的边际效果明显递减……积极的财政政策要有力度,货币政策要更加注重松紧适度。”