文/清华大学五道口金融学院在职博士孙寅浩

美联储这场人类有史以来最大规模的货币政策实践即将落下帷幕,从这场实践中,我们更深刻地理解了货币政策、通货膨胀和金融稳定之间的关系。未来人们肯定将从美联储QE中总结出更多的经验教训,发展更多的理论,这些知识不仅有助于我们理解历史,而且对于我们更准确地评价中国经济、更深刻地理解中国的经济政策也将大有裨益。

2014年10月29日,美联储宣布结束第三轮量化宽松(QE3),这宣告了一个时代的终结。围绕这场有史以来最大规模的非常规货币政策实践的争论还远未结束,但有一件事情似乎可以断言,那就是许多对量化宽松(QE)持批评态度的人士所担忧的通货膨胀并没有来临。这足以引发人们对于货币政策、通货膨胀,以及更为深层次的金融稳定问题的再思考。

传统理论中的货币政策与通货膨胀的关系

人类很早就开始了对货币和价格之间关系的思考,早期的观点可以归纳为“货币数量论”,其代表人物是欧文·费雪。在他的著作《货币购买力:其决定因素及其与信贷、利率和危机的关系》中提出了广为人知的费雪方程式,即:MV=PY

其中,M代表货币总量,V代表货币流通速度,P代表价格水平,Y代表总产出。这个公式非常简明扼要,但它对于货币政策实践的指导意义并不清晰,原因在于货币流通速度V是一个非常主观的变量,我们无法准确地测量它,甚至无法直观地想象它的性质。

总体来说,我们可以把经济学家关于货币的观点大致分为两类:偏向古典主义的一派大体认为货币流通速度是稳定的,货币供应量的增加将直接传导至方程的右端,造成价格的上升;而偏向凯恩斯主义的一派大体认为货币流通速度是不稳定的,货币供应量和通货膨胀之间的关系比费雪方程式所反映的要复杂得多。

经济衰退时期货币流通速度的下降

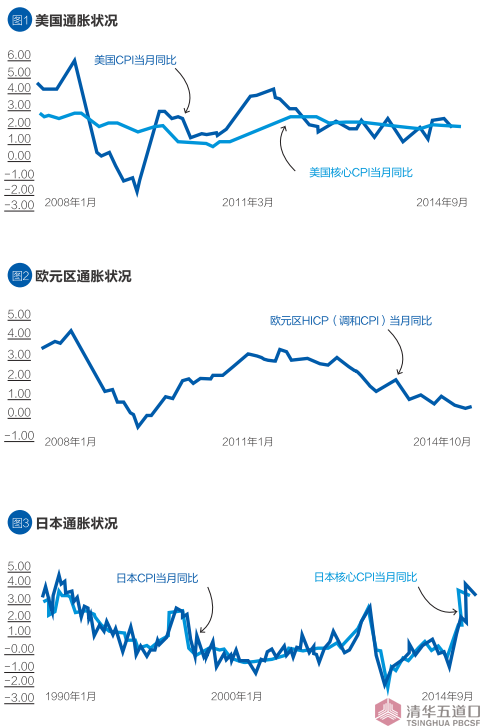

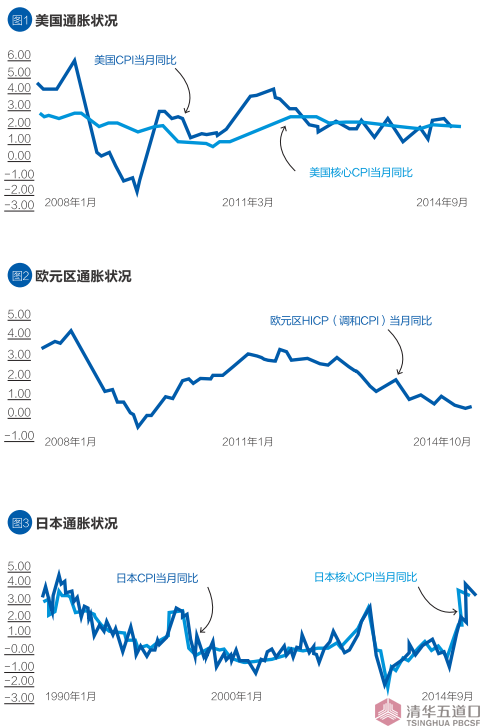

美联储QE反映出的一个直观事实是,大规模增发货币并未引发美国通货膨胀(图1),这与人们指责美联储“开动印钞机、输出通胀”的想象并不相符。

从更为广阔的视野来看,同样执行了非常规宽松政策的欧元区、日本也没有面临通货膨胀的问题(图2、图3)。更有甚者,虽然货币宽松不断加码,欧元区反而一直挣扎在通缩的泥沼之中,而经历了近二十年通缩的日本更是把“提高通胀率”作为安倍新政的成就之一。

这些事实说明,在经济衰退期,大量增发货币并不必然导致通货膨胀。考虑到欧盟、日本目前的产出恢复并不理想(虽然美国复苏较为强劲),对照费雪方程式,可以判断导致经济衰退时期货币供给向通货膨胀传导关系不明显的原因在于货币流通速度的大幅下降。这是非常容易理解的,货币流通速度本质上是经济的活跃程度,银行吸收存款,然后用于放贷;企业家赚取利润,然后用于购买设备和原材料;个人获得工资,然后用于购买食品和衣服,以上每一项微观经济活动都构成了经济循环中的一段链条,产生着货币的流通。当经济危机来临时,金融系统受到冲击,坏账上升,银行惜贷,企业盈利下降,企业家缩减投资,消费者收入下降,消费者担忧未来的生活,于是多存钱、少消费,这都会造成货币流通速度的下降。从这个角度看,经济衰退时期执行宽松的货币政策有其道理,目的就在于补足费雪方程式左端货币流通速度V的下降,保证产出维持在一定的水平,并最终激活冰冻的经济。

事实上,上述理论并非金融危机之后才被人提出。历史上,货币内生理论很早就指出经济活动对货币总量具有重要的影响,而克鲁格曼也在其多部著作中指出,当经济中存在剩余劳动力或者产出缺口时,增发货币并不会导致通货膨胀,而是会带来总产出的上升。这些论断均是对于同一个问题不同角度的阐述。在这个问题上,美联储QE并未创造新的理论,只是为长久以来关于货币和通胀关系的争论提供了一个例证。

印钞的成本

通货膨胀是货币政策的最大隐忧,一旦排除了通胀的可能,扩张性的货币政策似乎就变成了“造物者之无尽藏”,可以取之不尽、用之不竭了。但事实上,我们并不能武断地得出这一结论。即便不存在通货膨胀的压力,央行在执行超宽松的货币政策时也需要考虑两个问题,一是金融稳定,二是货币政策的有效性。

(本文摘编自《清华金融评论》2014年第12期总第13期“美联储量化宽松的启示”)